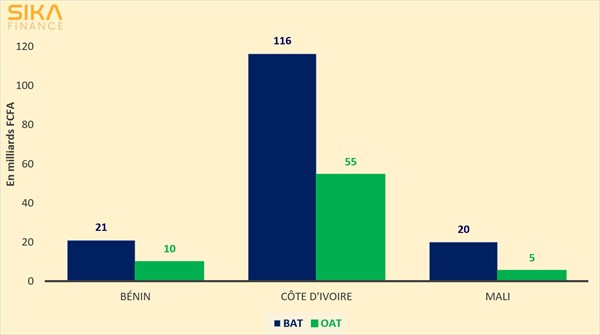

Lors de la semaine du 18 septembre 2023, le marché des titres publics de l'UEMOA a été le théâtre de trois opérations réalisées par les Etats de la Côte d'Ivoire, du Mali et du Bénin. Ces émissions ont porté sur un montant total de 235 milliards FCFA incluant une réémission du trésor Ivoirien.

Ces adjudications à l'Hollandaise ont été effectuées à travers 4 maturités dont une de court terme (BAT de 12 mois), ainsi que 3 de moyen et long termes (OAT de 3, 5 et 7 ans) et a permis de réunir 249,74 milliards FCFA. Le montant des soumissions représente un taux de souscription moyen de 104,39%, en stagnation par rapport à celui de 105,55% observé la semaine précédente.

Au terme de ces émissions, le montant global mobilisé par les 3 émetteurs s'est évalué à 227,74 milliards FCFA, soit un peu moins que le montant initialement mis en adjudication.

- La Côte d'Ivoire restructure plus de 160 milliards FCFA de sa dette

Pour son intervention du 19 septembre 2023, la Côte d'Ivoire a fait appel aux détenteurs de sa dette en vue d'une restructuration sur 19 bons et obligations arrivant à échéance avant la fin de l'année, pour une valeur minimum de rachat de 160 milliards FCFA. Cette dette devrait être reprofilée en 1 BAT de 12 mois et 3 OAT de 3, 5 et 7 ans pour un montant d'émission minimum de 180 milliards FCFA.

En définitive, le pays a pu racheter les 160,57 milliards FCFA) recherchés, lorsque les nouvelles émissions portaient uniquement sur un montant de 171,08 milliards FCFA, en deçà de ce que le pays prévoyait émettre.

- Le Bénin revient après plus de 2 mois d'absence

Le Bénin, n'étant pas intervenu sur le marché depuis le 27 juin dernier, est parvenu ce 21 septembre 2023 à mobiliser 31,13 milliards FCFA. Il convient de noter que le pays recherchait initialement 30 milliards FCFA au travers d'une émission simultanée de BAT (12 mois) et d'OAT de 3 et 5 ans.

Cette opération qui a vu la participation de 12 investisseurs provenant de 4 des 8 places que compte l'Union, avait permis de rassembler 31,133 milliards FCFA, soit un taux de couverture de 103,78%.

- Le Mali emprunte 25 milliards FCFA grâce aux bons

Le Mali est intervenu ce 20 septembre 23 dans l'objectif de lever 25 milliards FCFA à travers des maturités de 12 mois, et de 3 et 5 ans. Cette demande a été répondue favorablement par les investisseurs qui ont apporté 531 millions FCFA de plus que le montant recherché. Le taux de couverture s'est alors affiché à 102,12%.

Malgré la hausse récente du principal taux directeur de la BCEAO à 3,25%, les investisseurs de ce marché ont favorablement répondu aux besoins hebdomadaires de financements des Etats de l'Union, témoignant ainsi de l'attrait des titres publics.

Sékou Karamoko

Publié le 25/09/23 12:54

La Rédaction

SN

SN

CEMAC

CEMAC