Voir tous les sujets Voir tous les sujets

|

Bonjour à tous,

Le cas BNA s’impose comme l’un des trades de réévaluation (“re-rating play”) les plus évidents du marché tunisien.

• Portefeuille d’investissement : 9,05 Md TND (vs 6,33 Md TND en 2024, soit +43 % YoY) – le plus important du secteur, loin devant BIAT (~7 Md TND). Ce portefeuille, majoritairement souverain, offre un carry yield moyen de ~7,3 %, quasi sans risque de contrepartie !

• Top-line solide : PNB 9M 2025 à 808,7 MDT (+8,9 %), soutenu par un T3 exceptionnel (271,7 MDT). Les revenus obligataires (523,5 MDT, +43 %) assurent la visibilité sur les cash-flows 2025–2029.

• Structure bilancielle robuste : Capitaux propres 2,08 Md TND (+9 %), LDR ~110 %, bilan bien calibré pour un environnement de taux en décrue.

• Funding mix asymétrique : BNA reste net emprunteuse auprès de la BCT, ce qui crée un levier direct à la baisse du TMM. Chaque -50 pb de TMM se traduit par une amélioration quasi mécanique de la marge d’intérêt...

• PLF 2026 : L’enveloppe de 11 Md TND à 0 % pour l’État réduit les tensions sur les adjudications et induit un scénario de détente monétaire (TMM attendu : 7,50 % → 7,00 % au T1-2026).

• Effet macro-combiné : baisse du TMM + fiscalité patrimoniale (impôt sur la fortune) = rotation naturelle vers les valeurs “high dividend yield”. BNA apparaît en première ligne sur cette thématique, avec un dividend yield implicite supérieur à 11-12 %.

• Spread compression positif : baisse du coût des ressources, maintien du rendement sur le stock obligataire → rebound attendu du NIM d’environ +25 à +30 pb dès 2026.

• Earnings power 2025E : Résultat net attendu ≈ 295 MDT, intégrant la pleine contribution du portefeuille obligataire et un léger effet positif de la détente monétaire.

--> ROE ≈ 13,5 %, EPS ≈ 2,35 DT – une base bénéficiaire solide, soutenant un cycle de revalorisation structurelle.

• Valorisation intrinsèque (cross-check DDM / P/BV)

o Book 2025E : ~20,5 DT/action

o P/B cible : 1,1–1,15× → 22,5–23,5 DT/action

o DDM (Ke 13,5 %, g 4,5 %, payout 45 %) → ~23,0 DT/action

→ Fair Value consolidée : ≈ 23,0 DT/action

• Cours spot : 11,49 DT → Upside potentiel de +100 % sur 12 mois, porté par la baisse anticipée du TMM et la normalisation des rendements souverains.

BNA demeure la “rate-sensitive value play” la plus pure du marché tunisien, combinant rendement élevé, visibilité bénéficiaire et solidité bilancielle.

• Equity story : BNA offre une exposition “pure play” au cycle de baisse des taux, avec un portage obligataire massif, une visibilité bénéficiaire élevée, et une sensibilité TMM positive – le tout dans un cadre de risque souverain maîtrisé.

→ “Fixed-income re-rating story” claire, scalable et défensive.

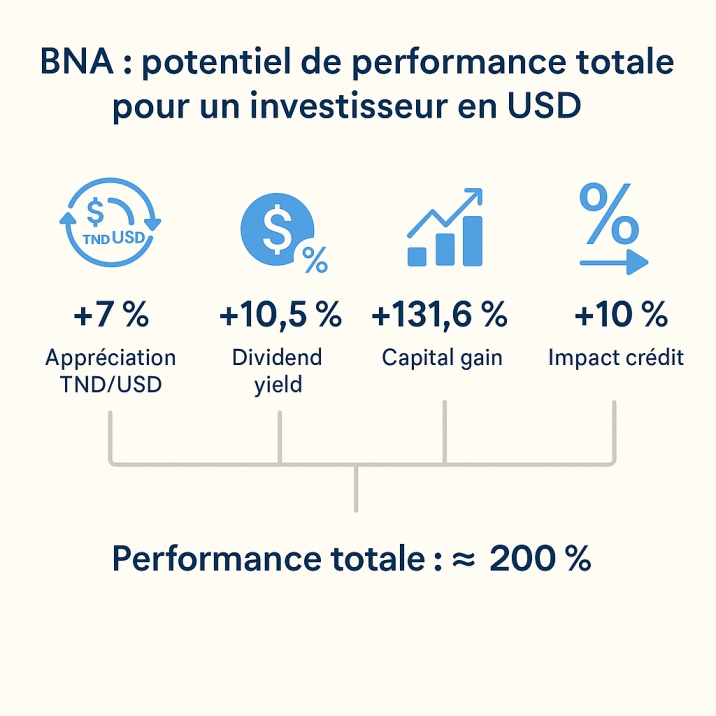

PS : Le graphique ci-dessous vous a été partagé il y a plus d’un mois, et il reste pleinement valide.

Le catalyseur principal ?

Le re-rating souverain du pays combiné à un portefeuille fixed income massif et quasi intégralement souverain, qui positionne BNA comme le proxy naturel du “Tunisia sovereign trade”.

|

Répondre

|

SN

SN

CEMAC

CEMAC