Durant la semaine du 21 novembre 2022, UMOA-Titres a poursuivi sa politique en faveur des Etats de l'UMOA en permettant à la Côte d'Ivoire et au Sénégal de mobiliser auprès des investisseurs de la région des ressources destinées à alimenter leurs budgets.

Sur trois pays initialement annoncés pour une mise en adjudication globale de 85 milliards FCFA à raison de 30 milliards FCFA pour la Côte d'Ivoire, 25 milliards FCFA pour le Sénégal et 30 milliards FCFA pour le Burkina, seuls les deux premiers solliciteront au final le marché pour une enveloppe de 55 milliards FCFA.

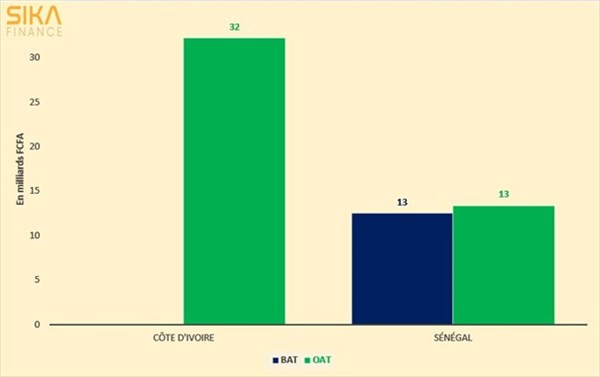

La Côte d'Ivoire capte 32,245 milliards FCFA

Intervenue le mardi 22 novembre à travers une double émission d'obligations de relance (ODR) à maturités de 3 ans et 5 ans pour des coupons respectifs de 5,20% et 5,40% et à des prix de soumission supérieur ou égal à 9 900 FCFA, la Côte d'Ivoire a réussi à capter 2,245 milliards FCFA de plus que les 30 milliards FCFA émis à l'origine. Au terme de l'opération, la maturité de 3 ans a permis de lever 30,145 milliards FCFA pour un rendement moyen pondéré de 5,55%, tandis que celle de 5 ans a capté 2,1 milliards FCFA pour un rendement moyen pondéré de 5,63%. Le taux de couverture est ressorti à 107,48% grâce à la participation d'investisseurs venant du Bénin, de la Côte d'Ivoire et du Sénégal.

Le marché s'enthousiasme pour l'émission du Sénégal

Le bal des émissions de la semaine s'est refermé ce vendredi 25 novembre 2022 avec la sortie du Sénégal qui a mobilisé 25,9 milliards FCFA en dépit d'un taux de souscription s'élevant à 147,59%. Les investisseurs du marché de la dette souveraine ont répondu présents en permettant une totale réussite de l'opération. Pour rappel, le pays avait mis en adjudication 25 milliards FCFA via des bons de soutien et de résilience (BSR) de 12 mois à taux offert inférieur ou égal à 3,50% et deux ODR de 3 et 5 ans à des prix de soumission supérieur ou égal à 9 900 FCFA avec coupons respectifs de 5,10% et 5,50%.

A l'issue de l'opération, le Sénégal s'est retrouvé avec 12,5 milliards FCFA sur la maturité de 12 mois avec rendement moyen pondéré de 3,53%, 2 milliards FCFA et 11,4 milliards FCFA sur les ODR de 3 et 5 ans pour des rendements moyens pondérés de 5,33% et 5,62% respectivement.

En définitif, c'est une enveloppe d'un montant global de 58 milliards FCFA que les 2 intervenants ont réussi à attirer pour leurs plans de développement.

Opérations à venir

Pour ce qui est de cette semaine du 28 novembre, seul le Mali devrait intervenir sur le marché des titres publics pour une sollicitation de 30 milliards FCFA. Pour l'heure, les détails de l'opération ne sont pas disponibles.

Sékou Karamoko

Publié le 28/11/22 12:15

La Rédaction

SN

SN

CEMAC

CEMAC